Die Expansion des Onlineshops über Ländergrenzen hinweg ist oftmals lukrativ, bei der Umsetzung muss jedoch viel beachtet werden. Wie Sie Ihren Shopware Shop mit passenden Übersetzungen und vielem mehr fit für den internationalen Markt machen, haben wir Ihnen bereits auf unserem Blog gezeigt. Doch selbst wenn Ihr Shop bereits für ausländische Kunden vorbereitet ist, führt die korrekte Berechnung und Abfuhr der Umsatzsteuer häufig zu Unsicherheiten. Daher zeigen wir Ihnen, was es dabei für Lieferungen in die EU und weltweit zu beachten gibt, welche Strategien für Sie finanzielle Vorteile bieten und wie Sie Lieferschwellen mit unserem DATEV Plugin konfigurieren.

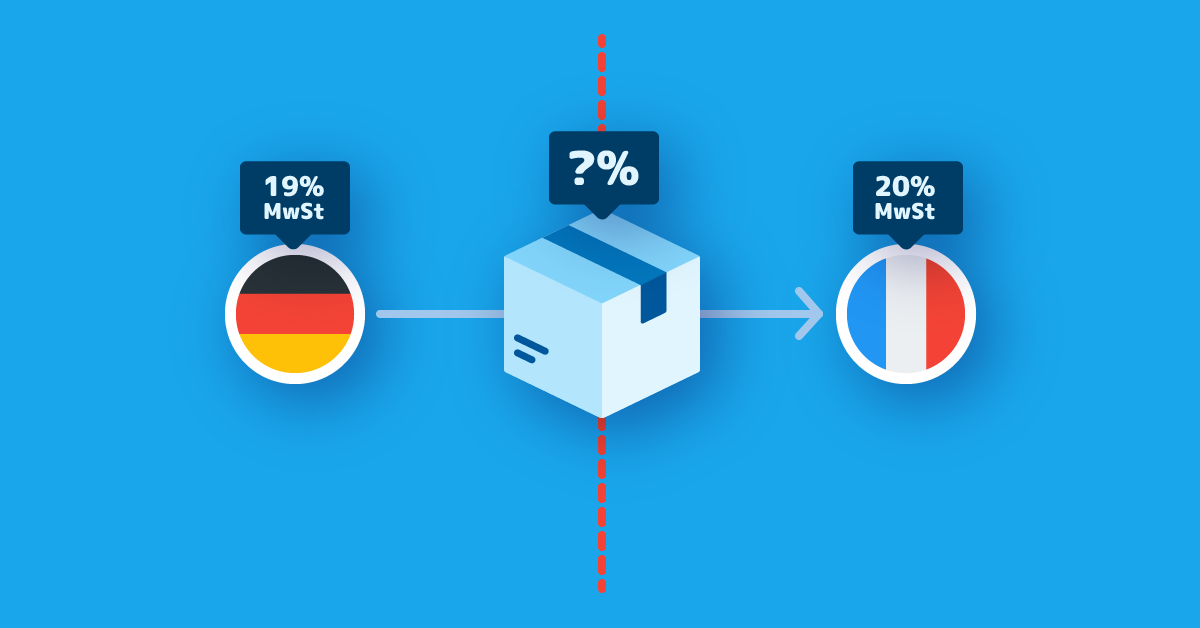

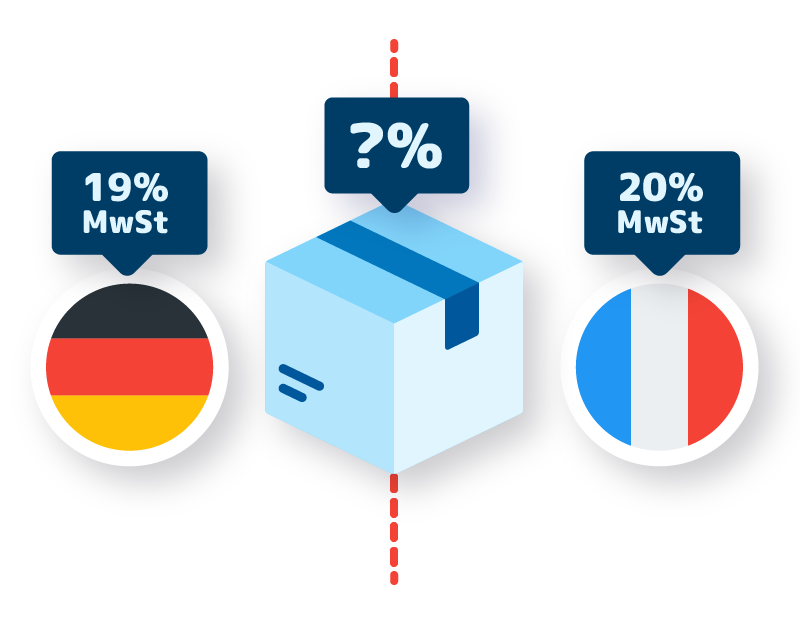

Wenn die Bestellung eines Kunden ins EU-Ausland verschickt werden soll, muss grundsätzlich zwischen Lieferungen an Privatpersonen und Lieferungen an gewerbliche Kunden unterschieden werden. Im Fall privater Kunden können Onlinehändler die Umsatzsteuer entweder im Ursprungsland oder im Zielland der Zustellung abführen und den entsprechend geltenden Mehrwertsteuersatz auf der Rechnung ausweisen. Dabei besteht die freie Wahl, solange der Jahresumsatz aus den Lieferungen in das Zielland länderspezifische Lieferschwellen nicht übersteigt. Diese sind von den jeweiligen EU-Ländern individuell festgelegte Grenzwerte, welche für 2019 hier eingesehen werden können. So liegt der Grenzwert für Lieferungen nach Österreich aktuell bei 35.000€, während die Umsatzsteuer für Lieferungen nach Frankreich erst ab einem Umsatz von 100.000€ zwingend im Zielland abgeführt werden muss. Dabei ist zu beachten, dass sobald die Umsatzsteuer erstmalig ins Ausland abgeführt wird, man dort automatisch für die nächsten 2 Jahre umsatzsteuerpflichtig ist und entsprechend auch eine Umsatzsteuer-Identifikationsnummer (UStIDNr.) im Zielland beantragen muss. Somit müssen alle zukünftigen Bestellungen zwingend zu den Konditionen des Ziellandes versteuert werden. Diese Regelung gilt ebenfalls für Kleinunternehmer, da deren Befreiung von der Umsatzsteuer nur innerhalb Deutschlands gültig ist.

Da sich die Steuersätze von Land zu Land und in Abhängigkeit der Produktkategorie unterscheiden, kann aufgrund der freien Wahl bis zur Überschreitung des Grenzbetrags Geld gespart werden, indem ausländischen Kunden der günstigere der beiden möglichen Steuersätze berechnet und im entsprechenden Land abgeführt wird. Allerdings ist der deutsche Standard-Mehrwertsteuersatz von 19% bereits der zweitniedrigste im EU-Vergleich, weshalb sich hier nur selten Einsparpotenzial ergibt. Große Unterschiede gibt es hingegen beim reduzierten Steuersatz, welcher im EU-Vergleich stark schwankt und zudem je nach Zielland auch für andere als die deutschen ermäßigten Produktgruppen gilt. Daher sollten Sie für solche Produkte individuell prüfen, welche Steuerstrategie lukrativer ist. Jedoch sollte die 2-Jahres-Regelung stets berücksichtigt werden, denn die entstehende Steuerpflicht im Zielland gilt immer für alle Produktkategorien und Steuersätze.

Unabhängig von möglichen Lieferschwellen gibt es zwei Ausnahmeregelungen zu berücksichtigen, bei welchen die Steuern grundsätzlich immer im Zielland abgeführt werden müssen:

Für Onlinehändler ist es entscheidend, die Lieferschwellen immer im Blick zu behalten und bei einer Überschreitung rechtzeitig die erforderlichen Steuersätze des Ziellandes allen zukünftigen Bestellungen zuzuordnen. Hierbei hilft Ihnen unser DATEV Export Plugin, mit welchem für jedes Land individuelle Lieferschwellen gesetzt und überwacht werden können. Sobald das Plugin installiert ist, finden Sie unter Einstellungen > Grundeinstellungen > Shopeinstellungen > Länder das Feld Lieferschwelle, in welches Sie den jeweils gültigen Lieferschwellenwert eintragen können. Wenn Sie anschließend den Haken bei Lieferschwellenwarnung setzen, wird Ihnen das Plugin bei Erreichen des in den Plugin-Einstellungen definierten Grenzwertes (Standard: 80%) eine Warnung im Backend anzeigen. Zudem können Sie detaillierte Statistiken für jedes Land unter Marketing > Auswertungen > Auswertungen > Lieferschwellen (DATEV) aufrufen. Sobald eine Umstellung des Steuersatzes notwendig wird, können die Steuerregeln in Shopware landesspezifisch angepasst werden.

Im Fall gewerblicher Kunden muss die Umsatzsteuer nicht vom Verkäufer erhoben und abgeführt werden. Der Kunde ist dann selbst dafür verantwortlich, die für ihn gültige Umsatzsteuer im Zielland abzuführen. Voraussetzung hierfür ist die Angabe der eigenen Umsatzsteuer-Identifikationsnummer sowie der des Kunden auf der Rechnung. Dabei sollte die angebene Identifikationsnummer immer auf Gültigkeit überprüft werden, um einen Betrug auszuschließen. Hierfür bietet Shopware ein kostenloses Plugin an, welches die angegebene Nummer mit der EU-Datenbank MIAS abgleicht. Weitere Informationen finden Sie hier. Anschließend können Sie im Shopware Backend unter Einstellungen > Grundeinstellungen > Shopeinstellungen > Länder für jedes Land den Haken Steuerfrei für Unternehmen setzen, damit Shopware bei zukünftigen Bestellungen automatisch die Überprüfung der Identifikationsnummer vornimmt und die Berechnung der Steuer auf der Rechnung unterbindet. Wichtig ist hierbei, dass Sie gegenüber dem Finanzamt sowohl die Überprüfung der Identifikationsnummer als auch die erfolgreiche Zustellung nachweisen müssen.

Für Lieferungen in Nicht-EU-Länder, etwa in die Schweiz, muss auf der Rechnung keine Mehrwertsteuer ausgewiesen und somit auch nicht abgeführt werden. Hierbei ist aber zu beachten, dass auch für diese Lieferungen wieder eine Nachweispflicht gegenüber dem Finanzamt besteht, so dass die erfolgreiche Lieferung zwingend mit Versandpapieren, Einlieferungsscheinen oder ähnlichem dokumentiert werden muss. Zudem muss auf der Rechnung auf die Umsatzsteuerfreiheit hingewiesen werden. Der Empfänger ist bei Erhalt der Lieferung im jeweiligen Zielland selbst dafür verantwortlich, die Ware ordnungsgemäß zu versteuern, sowie gegebenenfalls Zollgebühren zu bezahlen.

Wir hoffen, dieser Beitrag konnte Ihnen etwas Licht in den internationalen Steuerdschungel bringen und hilft Ihnen, Ihren internationalen Shopware Shop erfolgreich umzusetzen.